価格パターン

価格パターン…チャート上に現れる形

2種類のパターン-反転と継続-

反転パターン

重要なトレンド転換が起こることを示唆

継続パターン

単なる一時休止。短期的な買い過ぎ・売られ過ぎを修正した後、もとのトレンドに復帰するパターン

反転パターンの代表例

- ヘッド・アンド・ショルダーズ(三尊、逆三尊)

- トリプルトップ・トリプルボトム

- ダブルトップ・ダブルボトム

- ラウンディングトップ・ランディングボトム(ソーサートップ・ソーサーボトム)

- スパイクトップ・スパイクボトム(V字トップ・V字ボトム)

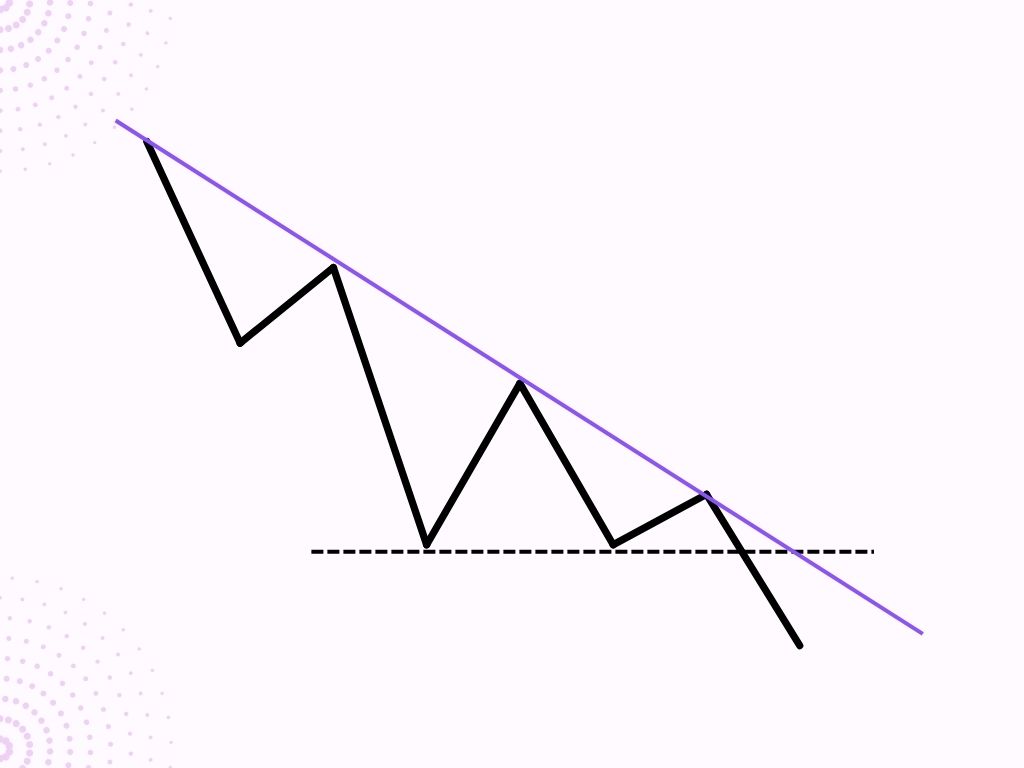

継続パターンの代表例

※これらは、トレンドの転換というより、現在のメジャートレンドの一時休止を示している。

インターメディエイトトレンドやマイナートレンドに分類される。

- トライアングルパターン

- フラッグ

- ペナント

- ウェッジ

- レクタングル(長方形)

全ての反転パターンに共通すること

- 前提として、現在進行中のトレンドがある。

- トレンド転換の最初のシグナルは、重要なトレンドラインをブレイクすること。

- パターンが大きければ大きいほど、その後に続く動きも大きくなる。

- 天井のパターンは、底のパターンよりも期間が短く、ボラティリティーが高い。

- 底のパターンは、比較的値幅が狭く、形成されるまでの期間が長い。

- 反転上昇するパターンは、出来高が比較的重要になる。

①必要な先行するトレンド

進行するメジャートレンドの存在が、あらゆる反転のパターンによって重要な必要条件となる。

既存のトレンドは、目標値の算出のために重要

ex.メジャーな上昇相場で天井パターンが形成されたとき、その後の最大の下落幅を試算するに当たっては、トレンドの始点を考慮する必要がある(つまり100%リトレースメント)。

②重要なトレンドラインのブレイク

トレンド転換の最初のシグナルは、重要なトレンドラインのブレイクから始まることが多い。

ただし、必ずしも「転換」のシグナルではなく、「変化」を示すものである(横ばい開始のシグナルかもしれない。)。

③パターンが大きければ大きいほど、大きく動く潜在能力は高い

「パターンが大きい」=「価格パターンの高さ(値幅)が高く、幅(時間)が広い」

※高さ…ボラティリティの測定可

※幅…パターンが完成するまでに要した時間

パターンのサイズが大きいほど、重要性が高く、その後の値動きの潜在能力が高くなる。

cf. 後述の目標値の算出方法は、すべてパターンの高さに基づいている(垂直的)。

cf. 後述のポイント・アンド・フィギュア・チャートは、水平的な幅(時期)に基づく「カウント」という算出方法を用いている。

④⑤天井と底の違い

天井パターン

底のパターンより期間が短く、ボラティリティが高い。

天井圏での価格のスイング幅は、より大きく激しくなる。

天井を形成するまでの時間は短い。

底パターン

値幅は狭いが、形成されるまでに時間がかかる。

天井を捕まえるより、底を捉えて仕掛ける方が容易

価格は上昇時よりも下落時の方が速度が速い(=売りの方が利益をすぐに得やすい)

天井パターンを捉えるのは難しいが、得られる利益は大きい。

※リスクリワードはトレードオフの関係

⑥反転上昇するパターンは出来高がより重要になる

トレンド転換の初期段階では、天井での出来高はあまり重要ではない。

一方、相場の底では、出来高の増加は非常に重要

ex. 上昇のブレイクアウト中に出来高に顕著な増加がなければ、そのパターンは疑わしい。

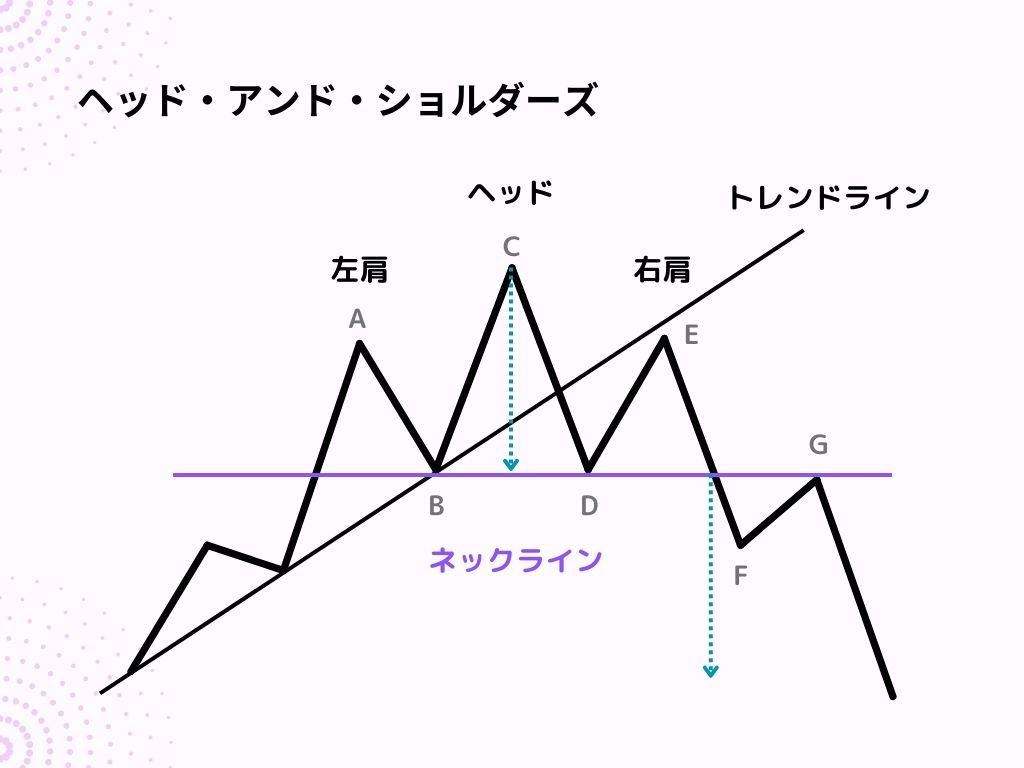

ヘッド・アンド・ショルダーズ(三尊、ヘッド・アンド・ショルダーズ・トップ)の反転パターン

最もよく知られ、信頼性が高い。

他の反転パターンも、ヘッド・アンド・ショルダーズのバリエーションの一つ

トレンドの概念を発展させたもの

現在進行中の上昇トレンドが存在する。

大商いを伴って左肩(A)が形成され、Bまで調整する。

上昇して高値を更新するが、出来高は減少(C)

C→Dの下落で、直近の高値(A)を下回り、トレンドラインをブレイクして直近の安値(B)に接近

D→Eの上昇で、出来高の減少が顕著。ヘッドに到達できない。B→Cへの上昇の1/3〜2/3程度になる。

右肩(A)と左肩(E)は、ほぼ同じ高さ。ヘッド(C)は両肩より高い。

ネックライン(BとDを結ぶライン)を下回って引けることで(F)パターンが完成

C、D、E、Fの切り下がった高値と安値で、下降トレンドが確認できる。

最小の目標値は、ヘッドからネックラインまでの垂直距離(↓)

ネックラインまでの戻り(G)はよく起こるが、再び交差することはなく、新安値をつける。

出来高の重要性

ヘッド形成時の出来高は、左肩のときよりも少ない。

(必須条件ではないが、「買い圧力が減少=出来高が減少」の傾向あり)

ネックラインブレイク時に出来高増、反発時に減、反発終了後に再び増

目標値の算出

パターンの高さ(ボラティリティ)を基準とする。

【方法1】

①へッド(C)からネックラインまでの垂直距離を測る。

②その距離を、ネックラインのブレイクポイントから下方におろす。

【方法2】

下落時の最初の下落幅(C→D)を2倍する。

ここで導き出される目標値は、あくまでも最小目標値

最大目標値:今までの値動きが基準

ex.直近の上層相場で30から100に上がった場合、今までの上昇分をゼロにする100→30となる。

目標値の調整

支持線の位置

リトレースメント比率(50%、66%、100%)

現在価格の下方にある目立つギャップ

なども考慮して調整する。

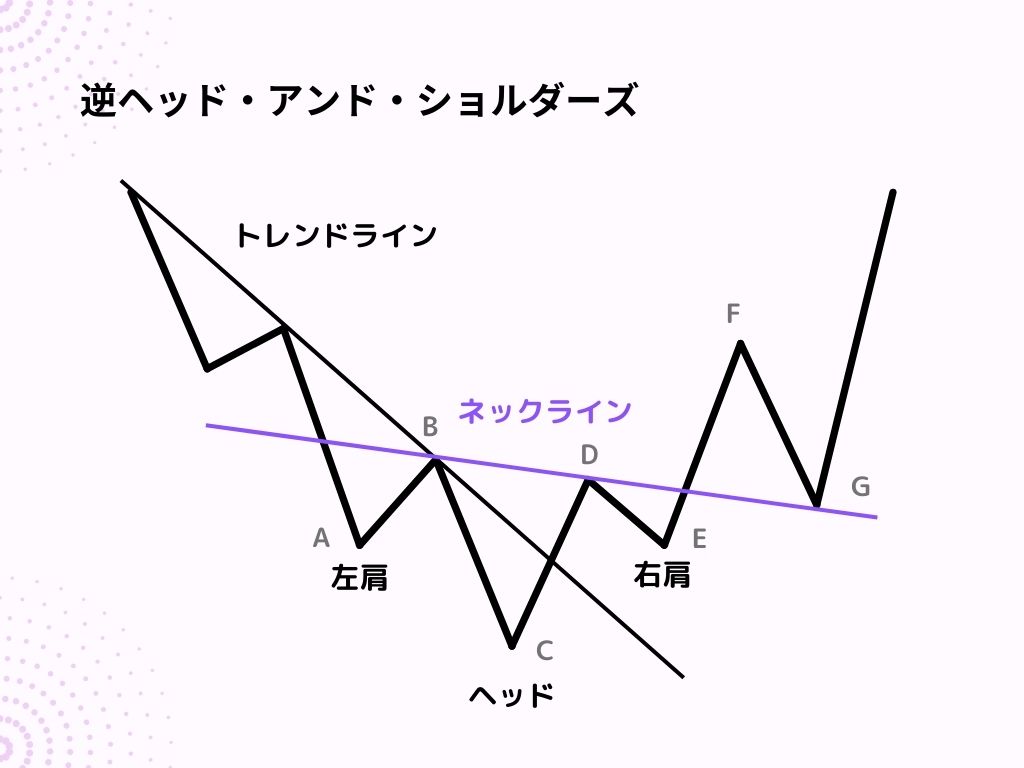

逆ヘッド・アンド・ショルダーズ(逆三尊、ヘッド・アンド・ショルダーズ・ボトム)

ヘッド・アンド・ショルダーズ・トップの逆パターン(底パターン)

天井パターンと上下逆の対称となる。

異なる点は出来高のみ。ヘッドからの上昇時に出来高増。ネックラインブレイク時に大商いが見られる。

底ではネックラインへの逆行(押し)が起こりやすい。

ネックラインの傾斜

天井でのネックライン

通常:やや上向き、又は、水平

下向きの場合:相場の弱さを示すシグナル(通常、右肩が小さくなる)

底でのネックライン

通常:わずかに下向き

上向きの場合:相場の強さを示すシグナル

ネックラインブレイク後の売り又は買いを狙う場合、値動きの大部分が終わっている可能性があるので注意

複合型ヘッド・アンド・ショルダーズ

ヘッドが2つあったり、左肩や右肩が2つあったりするもの。

考え方や予測は、通常パターンと同じ

シンメトリーになるのがカギ(ex. 右肩が2つなら左肩も2つ)

戦略

ポジションを持つタイミングの色々

右肩の上昇/下落が終了した時点でポジションを持つ。

ヘッドから上昇/下落した地点までの距離を測り、50〜60%のリトレースメントでポジションを持つ。

ヘッドから上昇/下落した地点から、右肩に沿う形でトレンドラインを引き、そこをブレイクしたらポジションを持つ。

左右対称的なので、左肩が右肩の高値/安値に近づいたらポジションを持つ。

ネックラインブレイク後にポジションを持つ(ブレイク後の押しで増し玉も可能)。

失敗したヘッド・アンド・ショルダーズパターン

価格が再びネックラインと交差した場合(通常交差しない)

揉み合いのヘッド・アンド・ショルダーズ

信頼性の高い反転パターンの一つだが、反転ではなく、揉み合いになることがあるので注意

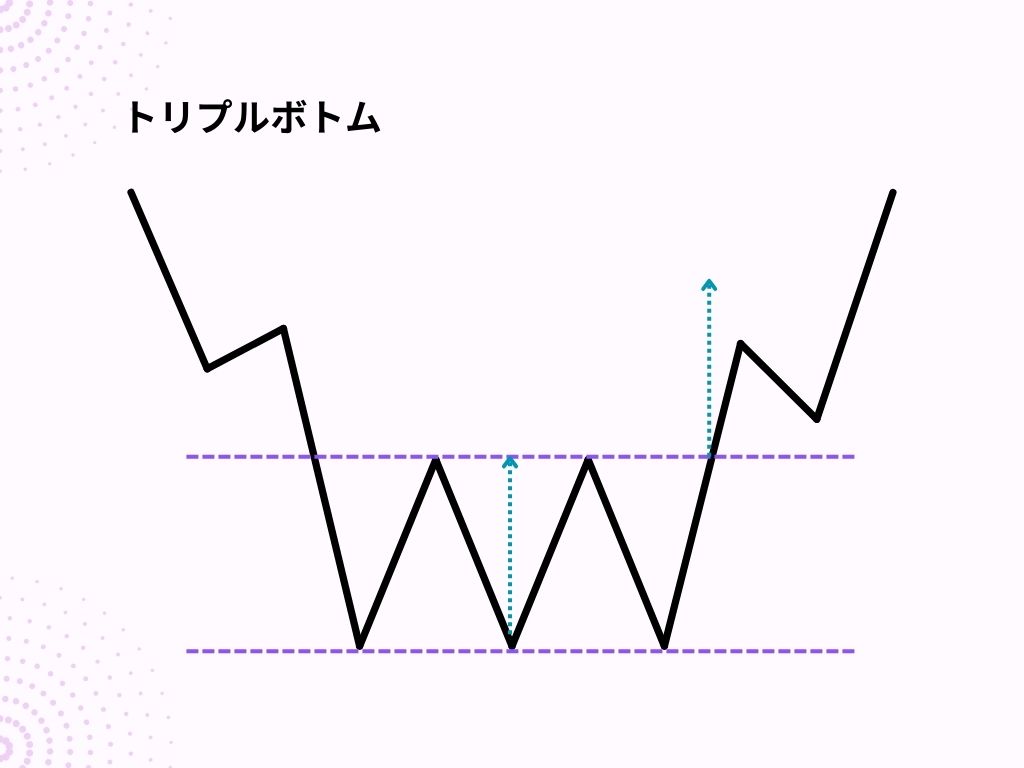

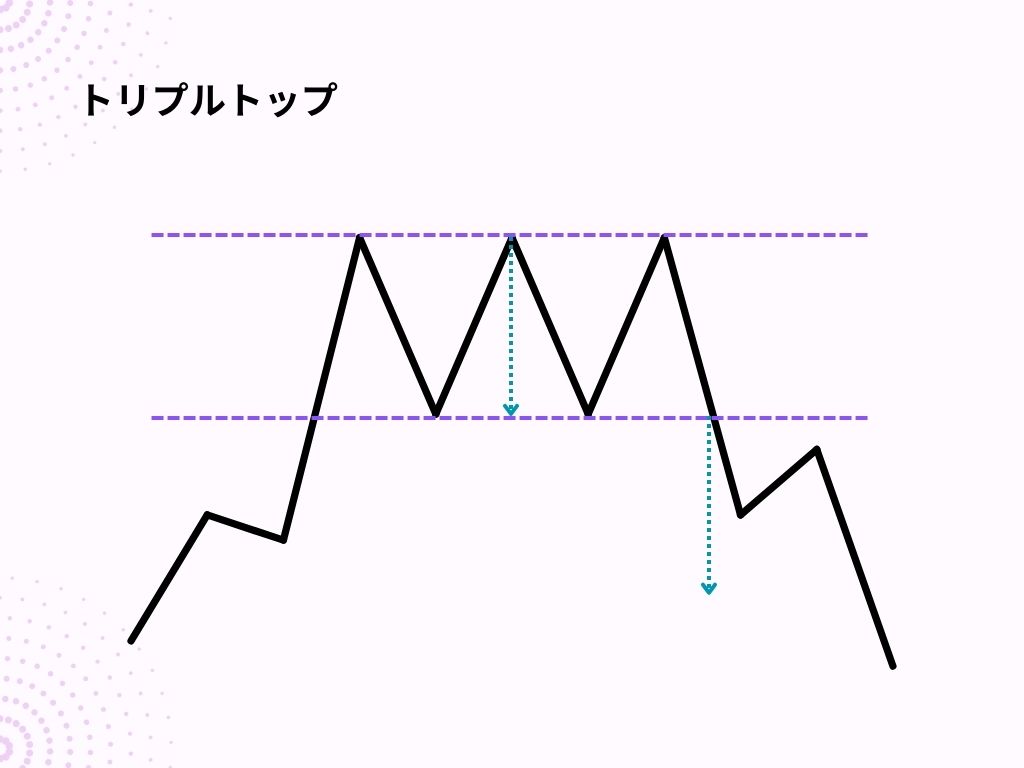

トリプルトップとトリプルボトム

出現頻度は低い

ヘッド・アンド・ショルダーズによく似たバリエーションだが(本質は同じ)、3つの高値/安値がほぼ同じ水準で並んでいるという点で異なる。

目標値の算出の基本的な考え方は、ヘッド・アンド・ショルダーズとほぼ同じで、高さを基準とする。

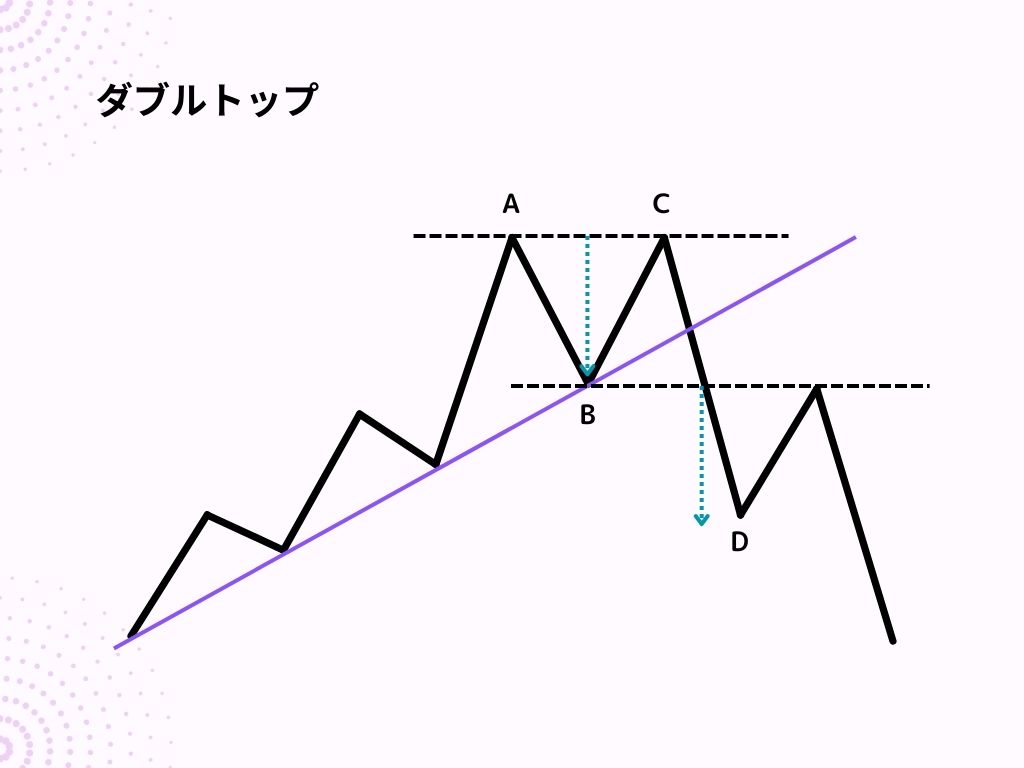

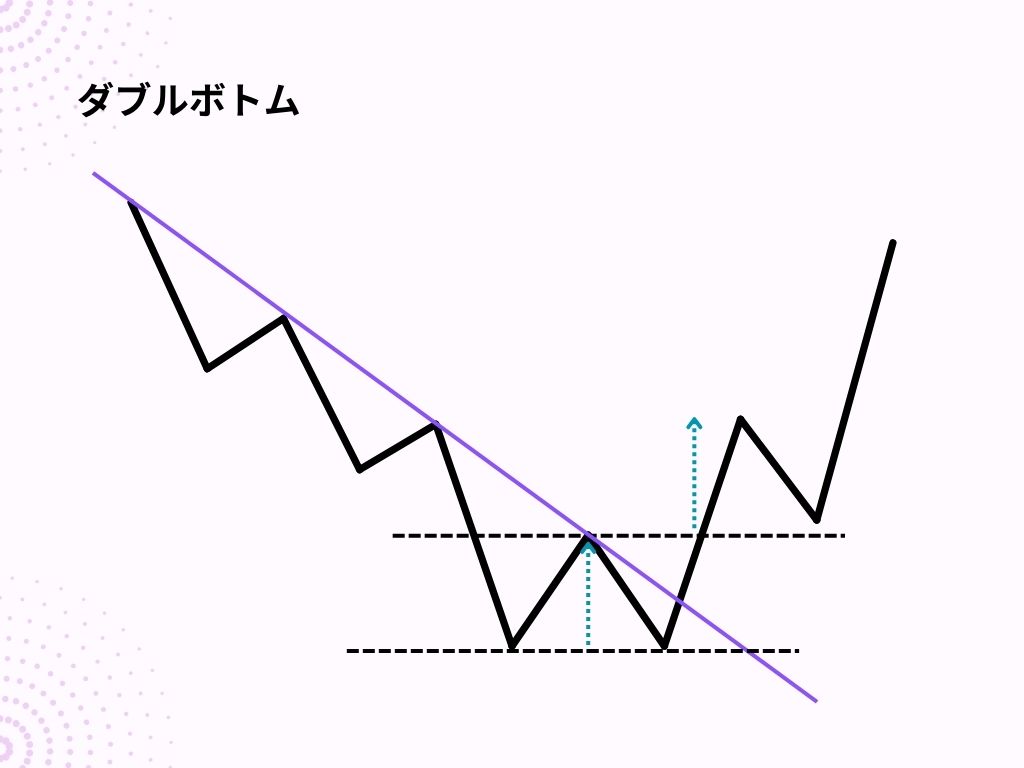

ダブルトップ(M)とダブルボトム(W)

ヘッド・アンド・ショルダーズに次いでよく見られる反転パターン

ヘッド・アンド・ショルダーズとの違いは、3つの高値が「2つ」になったことのみ

2つの高値がほぼ同水準で並ぶ(A,C)

安値Bを終値ベースでブレイクしたときにパターンが完成

出来高は2番目の山(C)で減少し、下にブレイクしたときに増加(D)

下方のラインまで戻ることも珍しくない

最小の目標値は、Bがブレイクされた点を起点に、パターンの高さ分を下方に当てはめて算出可能

ブレイク時の出来高(増)が重要

底値圏では、ブレイクポイントへの押しが天井時よりもよく見られる。

ダブルトップの目標値の算出法

【方法1】

パターンの高さを、ブレイクポイントから下に当てはめる。

【方法2】

下に伸びた一つ目のレグ(A→B)を測定し、その距離を、中間の安値Bから下方に下ろして算出。

※ダブルボトムはこの逆。

理想的パターンのバリエーション

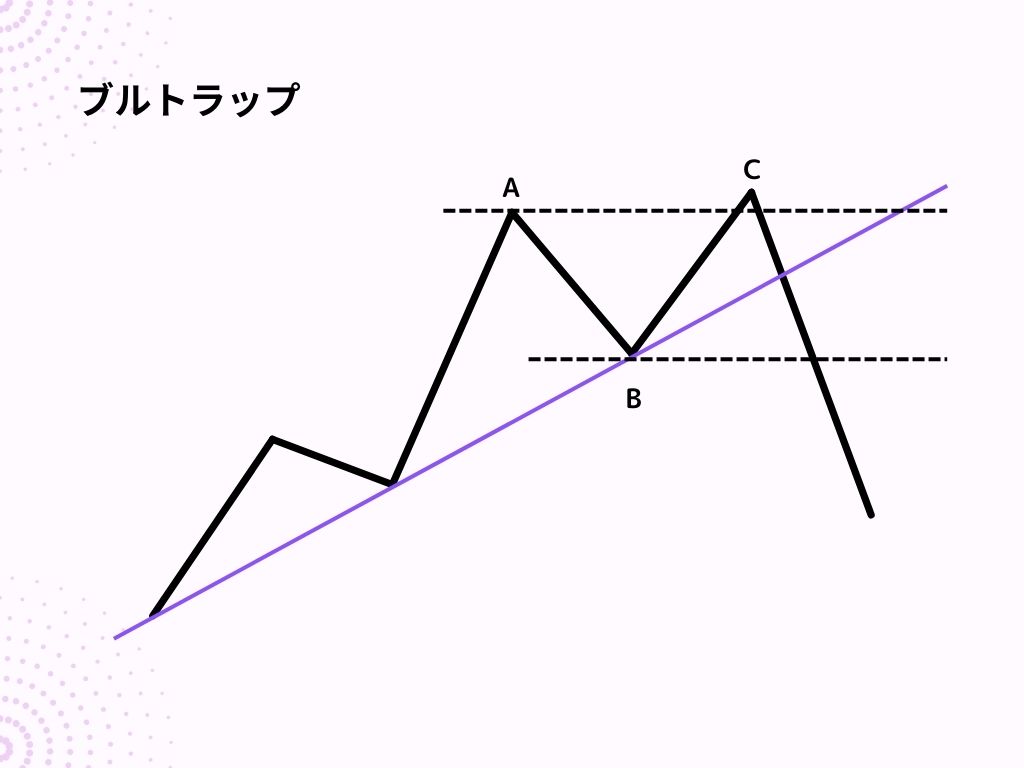

2番目の高値が、1番目の高値に達しなくても問題ない。

2番目の高値が、1番目の高値をわずかに上回った場合、上昇トレンドに見えて反転パターンであるダマシのこともある。

ダマシ見極めにフィルターが役立つ。

フィルターの例

①終値が、前の抵抗線である高値を上回って引ける必要あり。

②価格フィルター(ex. 突破の%ルール(1%、3%など))

③時間フィルター(ex, 2日間ルール、金曜日の終値が1番目の終値を上回っているか)

※絶対に確実とは言えないが、ダマシの見極めには有益

ブルトラップ(強気の落とし穴)というダマシの例

メジャーな上昇トレンド終了前に、前の高値を上回った後に下落に転じることがある。

上へのブレイク時に出来高は少なく、その直後の下落で出来高が増加

出来高を観察することで、ある程度ダマシを避けることが可能

「ダブルトップ」という用語の乱用

ダブルトップ(ダブルボトム)の様相を見せても、結果的に他のパターンで終わることが多い。

ダブルトトップ(ダブルボトム)が形成されるには、切り上がった安値(切り下がった高値)を更新する必要がある。

ダブルトップ(ダブルボトム)のような形が見えてきたからといって、すぐにポジションを持たず、パターンの完成を待つのが賢明

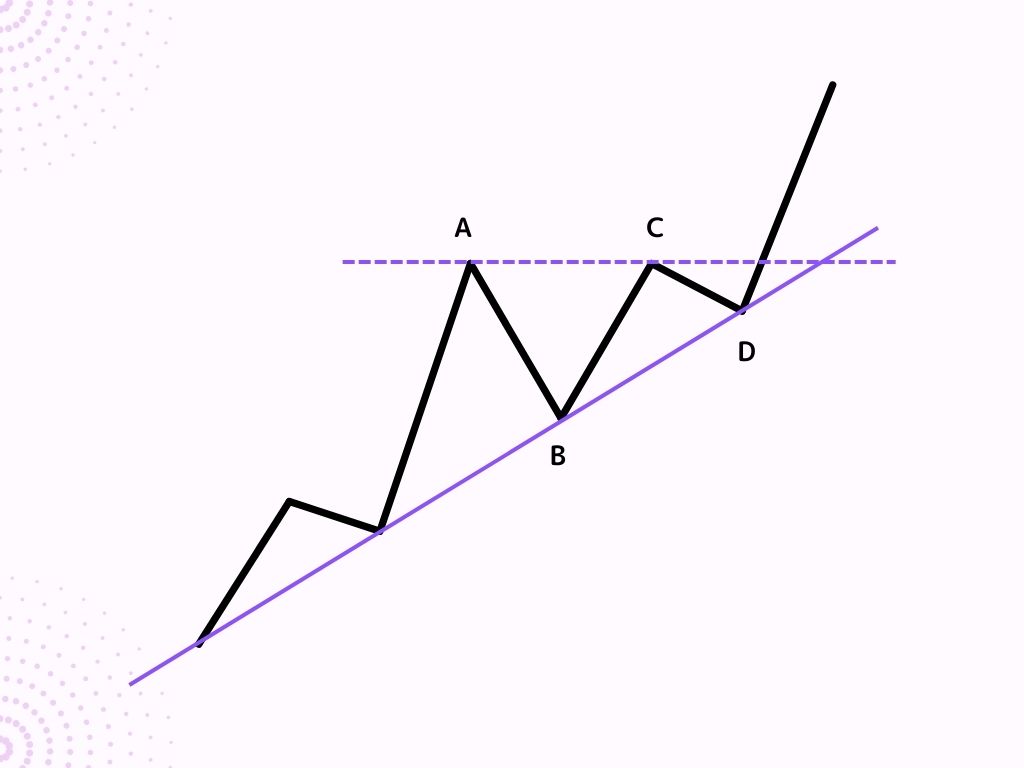

上昇トレンドへ復帰する前に見られる正常な押しの例

ダブルトップと混同しないこと。

ダブルトップが形成されるのは支持線であるBがブレイクされたときのみ。

前の安値水準で見られる正常な戻りの例

ダブルボトムとは混同しないこと

価格は、前の安値付近で1回は戻るものなので、早とちりしない。

高値と安値の間の時間の重要性

2つの高値/安値をつける時間の間が長く、パターンの高さが高いほど、その後に続く反転も大きくなる。

有効なダブルトップ/ダブルボトムの大半は、2つの高値/安値の期間は、少なくとも1ヶ月くらいある(2〜3ヶ月のことも。週足・月足は数年単位)。

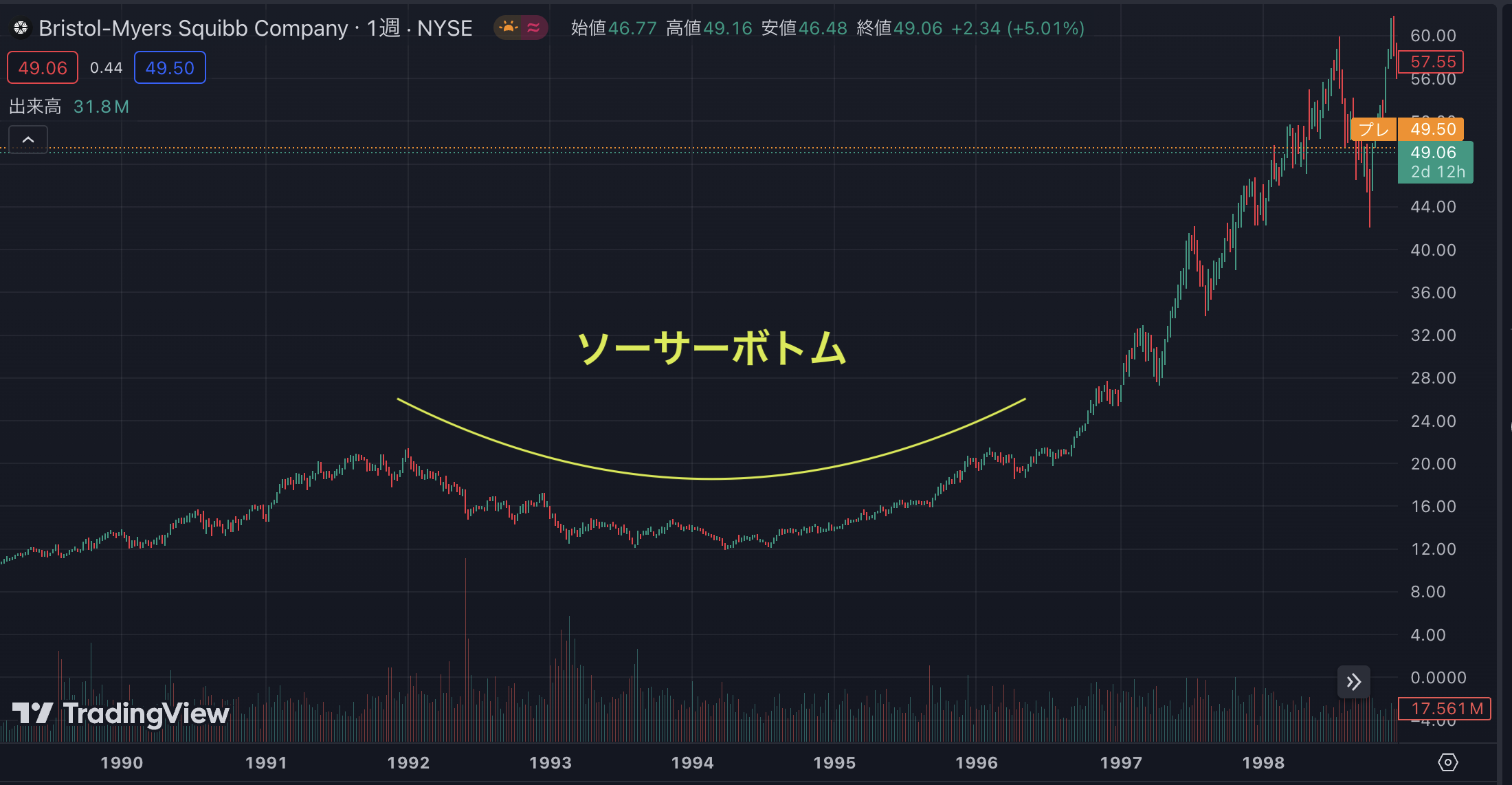

ソーサーとスパイク

ソーサーボトム

反転パターンがソーサー型になったもの

完成のタイミングの予測や目標値の算出は困難

通常、完成に数年の期間がかかるので、週足や月足で見られる。

期間が長いほど重要性は増す。

スパイク(突出高・突出安、V字型反転パターン)

動きが非常に速く、期間もほとんどあるいは全くないため、最も説明が困難な反転パターン

一方向に進みすぎたときに出現し、相場の動きと反するニュースなどが突然発表されたときに発生する。

日足や週足でのスパイクは、大商いを伴うことがあり、それが唯一の警告となる。

回避も難しいが、危険相場の「行き過ぎ」の判断の助けとなるテクニカル指標はある。